文 | 银杏科技

3月1日,蔚来汽车公布了2022年四季度以及全年财报,全年营收达到492.7亿元,同比增长36.3%,净亏损为144.371亿元,同比增长259.4%。

营收增长伴随亏损扩大,受数次停产减产、新车上市前后的产能调配等因素影响,蔚来的2022年不太安稳。

整车毛利率下降,无法享受到“规模化红利”是重要因素。自建产业链、自研零部件占比提升成为其重点工作。

产品从NT1顺利过渡到NT2,只是蔚来的阶段性目标。其长远计划的成败,还需看NB1-4四大新业务的进度和效果如何。

行业竞争日益残酷,比亚迪给出了行业现阶段最优解。高度自研自产与规模化降本增效成为车企立于不败的基础,这是新势力们尚不具备的能力。

布局和投入成为蔚来的关键词,效率和资金将备受考验。

“多卖多亏”实则开销增大

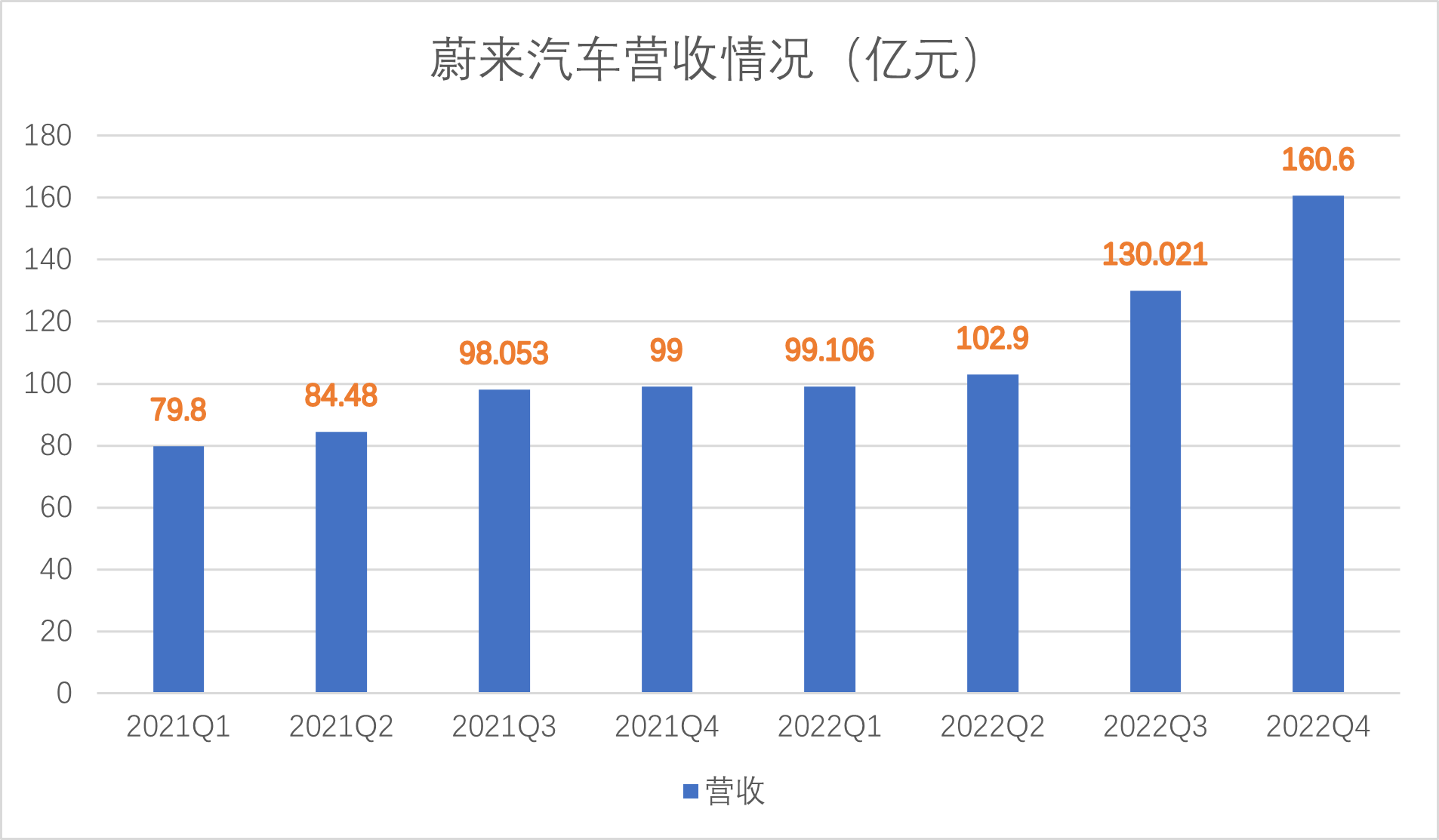

2022年一季度,蔚来的营收为16.3亿元,环比下降52.5%。此后三个季度蔚来营收环比上涨,截止于四季度营收达到160.6亿元,同比增长62.6%,创单季营收新高。

营收回暖,来自第三、四季度的销量反弹。

蔚来2022年总共交付量为122486台,同比增长34%,未达15万辆预期。其中,NT2三款新车陆续上市伴随产线调配、并受到市场认可迅速起量,助推蔚来在第三、四季度的交付量迎来小高峰。

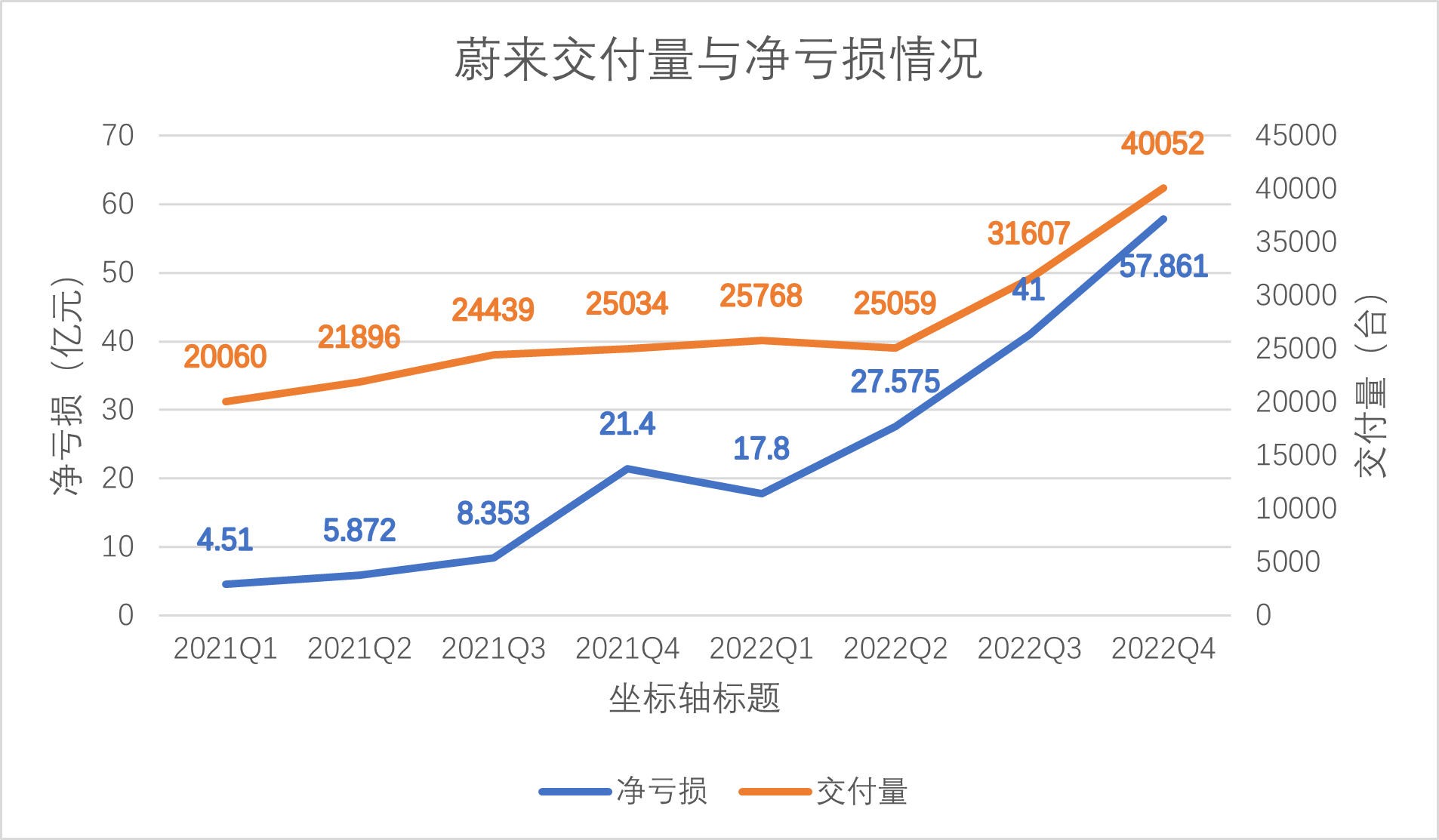

伴随交付量增长,亏损也扩大了。

一、二季度蔚来交付量约为2.5万台,净亏损环比连续收窄,分别为38.703亿元、27.575亿元。第三季度,蔚来交付量超3万辆,同时也创下其单季净亏损新高,达到41.108亿元。

截止于四季度,蔚来的交付量冲已上四万辆,却再次刷新单季亏损纪录,达到57.861亿元。

造成交付越多亏损越大的一个表象,是整车毛利率走低。

进入2022年以来,蔚来整车毛利率处于低位,1-4季度分别为18.1%、16.7%、16.4%、6.8%,而2021年第四季度,其数据为20.9%。

除了“不受控制”的电池原材料上涨因素,看似可控的销售费用上涨也是重要因素。

截止于去年三季度结束,蔚来的销售费用就已超过2021年全年,第四季度达到新高35.274亿元,全年为96.315亿元,同比上升52.7%。

财报显示,原因为人员成本增加、推广及推广活动增加、销售及服务网络扩展相关费用增加。

被称为“车界海底捞”的蔚来,在新车接连上市和欧洲扩张的阶段中,需要延续“追求极致的用户体验”。

然而在开支逐渐增大的当下,极致服务付出的巨大成本,可持续性存疑。

由于自建供应链体系、新品上市及多品牌战略导致的研发费用上涨,规模扩张、充换电设施建设等持续消耗,蔚来的日常开销正在逐渐加大,也是其亏损数据处于高位的直接因素。

去年蔚来合肥两座整车厂经历了两次停产以及数次减产,产能稳定性受到影响,加上新车上市产能调配,直接导致蔚来2022年未完成交付预期。

亏损扩大、开销项目增多、产能稳定性受影响,此时受制于品牌调性而上涨的销售成本犹如掣肘。

三款NT2新车上市背后,蔚来研发投入也水涨船高,一至四季度分别为17.62亿元、21.49亿元、29.45亿元、39.8亿元。

研发投入一直呈上涨趋势,不仅为了产品换代至NT2,还在于对NT3的筹备。去年二季度李斌就表示,蔚来的大众化市场品牌将会使用NT3技术,即为分别定位中端和低端的“阿尔卑斯”和“萤火虫”。

两大子品牌担负蔚来下沉重任,重要性不言而喻。除了技术投入,还有产能和配套的投入。

除了扩建自有充电桩,换电站一直是蔚来的资金消耗大户。去年四季度李斌曾宣布蔚来的第三代换电站将于今年三月开始部署,今年预计总量达到1700座。不难想象,前期研发和筹备等开支,已经体现在蔚来的2022年财务数据中。

“多卖多亏”是表象,开销猛涨是事实。蔚来加大投入以及提速的本质,是对“决战”的提前准备。

时间和耐力或许都不够

行业竞争日益残酷,过去的一年新能源领域销量封王的是传统车企比亚迪,整车毛利率封王的大概率是特斯拉。

两者的共同点在于高度自研自产与规模化降本增效。

尚不具备同等实力的新势力们整体遇阻。小鹏第三季度销量与股价大跌,理想经历了换代风波与销量“过山车”,而销量不占优的蔚来,亏损也是三家中最多的。

“钱花出去了,到了2025年什么都不行,那完蛋了。你只能当一个第二方阵苟且偷安的人”。

李斌的话概括了行业的现状与蔚来的方向。2024年实现盈亏平衡的计划,从投入的加大和规模成型所需要的时间来看,并不乐观。

蔚来不仅要赶时间,还需具备充足耐力。

2022年净亏损达144.371亿元,而截止于四季度结束,蔚来的季度净亏损已达到57.86亿元。以此速度,蔚来455亿元(截止于2021年12月31日)的现金储备仅够支撑约8个季度。

耐力显然不足。

为了提高生命力,蔚来朝着多品牌、规模化挺进不可避免,众多的投入不得不为。

对整车毛利率造成持续影响的电池问题,已经是蔚来前进路上的巨大阻碍。李斌的算法是,供应链与自研自产的毛利率之差,是单车毛利率提升的重点方向之一。

宁德时代目前的毛利率约为14%,如果按照电池占据整车40%的成本而言,蔚来采用宁德时代的电池,将被“赚走”整车售价的5%左右。

理论上,蔚来想将这5%转化为整车毛利率的提升,需要做到接近宁德时代的成本控制,再“加上芯片自研就能多出10%的毛利”。

理论和期望皆有,但成效和时间节点未知。

蔚来去年在电池相关投入动作频繁,成立(上海嘉定)实验室、成立集研发、制造、销售一体的(安徽)公司,4亿元入股欣旺达、1200万澳元认购澳洲采矿公司(GR)12.6%的股份等等,在电池上中下游都有布局。

对于开支众多的蔚来,以上布局都不是小数目,但对于动辄64亿买矿的宁德时代而言,这些都不算什么。

以规模化降低成本的思路,蔚来大概率难以具备与电池行业头部们相同的成本优势,且需要叠加芯片等自研降本,存在更多不确定性。

短期收益,或许在于自有供应链成型后具备更优的产能稳定性。

如果能在电池技术上另辟蹊径,成本也有可能进一步降低,然而这存在不确定,更需要时间。

重押电池的蔚来,或许在2024年实现盈亏平衡的紧凑过程中,享受到的相关红利有限。

李斌曾表示每季度研发投入会持续在30亿元左右。着眼未来,但身躯沉重。

自研电池、芯片、NT3平台、第三代换电站等,蔚来的“激进”伴随被动。仅凭豪华定位已让蔚来感受到高处不胜寒,大众化新品牌急待新技术加持。

在现金及等价物肉眼可见缺乏持久力,技术成果存在不确定性的阶段,蔚来面临一场豪赌。

下沉可能扭转局面

推出对应中低端市场的萤火虫和阿尔卑斯子品牌,下沉或许是蔚来扭转局面的重点突破口。

如前文所述,高销售费用、研发费用等开支,可以被规模化降本稀释。而中低端产品具备走量特性,显然不是身居豪华定位的蔚来所具备的。

“你穿优衣库不担心撞衫,但如果穿LV,你我穿一样,站在一起就很尴尬。”李斌曾预告阿尔卑斯的车型数量只有NIO的一半,以此提高效率。

这预示着,蔚来的大众化品牌将会走实用主义路线。

技术平台迭代极有可能不似以往频繁。NT1车型从蔚来诞生征战至2022年,而NT2投入使用约1年,NT3平台似乎为了2024年阿尔卑斯提前亮相。

一次性研发投入,将拓展蔚来中、低两端的市场,这属于蔚来的“短痛”。

相较而言,今年的千站计划不只是对应下沉品牌配套建设的前期部署,也包括对现有车型的支持。随着下沉品牌走量和NIO需求,蔚来的后续投入必不可少,可谓“长痛”。

蔚来的优势在于,除了自己,还有用户帮忙。借用户资源拓展换电站铺设渠道的双赢操作,整个行业仅蔚来一家做到了。

高销售投入,起到了意想不到的作用。

经历了一二代的技术探索,蔚来第三代换电站技术参数更加成熟,换电时间相比上代缩短两成,电池仓位增加21个。重要的是,日服务次数提升三成,为下沉品牌走量做出了准备。

短痛还能熬一熬,长痛则看耐受度。

如前文所述,时间和资金都不利于蔚来。下沉筹备周全,还得看新品牌能否打开市场、现金回流能否加速加量。

在国内市场,蔚来将不得不面对比亚迪、广汽、吉利等一众“传统豪门”。而飞凡R7销量未见起色,今年1月仅售出502台,至于吉利、北汽等换电系列主要服务B端。

换电与混动、纯电存在本质差异,阿尔卑斯暂无强力的同质化竞品。

近年海外布局不小的蔚来,在去年4季度柏林发布会上宣布了正式在德国、丹麦、荷兰、瑞典提供服务。与此前挪威“试水”不同,登陆欧洲汽车中心的德国市场,宣告了与欧洲车企正面开战。

除了ET5、ET7,蔚来的后手使用下沉品牌对应喜欢“小车”的欧洲市场,换电特性仍是其最大的产品差异化,并非没有胜算。

既踢“中超”,又踢“欧冠”,付出代价和获得的收益都会更多。

终

2022年的蔚来在最后两个季度实现了销量大涨,却陷入了亏损困境。多卖多亏的表象之下,是蔚来对于未来的提前投入。

多品牌战略扩大产品覆盖面,自研自产降本增效均为对症下药,然而时间和资金都将是巨大的考验。

李斌形容理想中的蔚来,是越跑越有劲、呼吸均匀、步伐矫健、一骑绝尘的状态。

而现状离此还有巨大差距。

根据《网络安全法》实名制要求,请绑定手机号后发表评论